Indicator là gì? Các chỉ báo kỹ thuật Forex Trader ĐỪNG BỎ LỠ!

-

Thặng Trương

-

02/06/2023

- 0 Bình luận

Indicator Forex là một công cụ mạnh mẽ giúp nhà giao dịch ngoại hối xác định xu hướng thị trường và đưa ra quyết định thông minh. Nhưng Indicator là gì và tại sao nó lại quan trọng đến vậy?

Trong bài viết này, Sinvest sẽ giải thích chi tiết về Indicator trong giao dịch Forex, từ cách hoạt động đến lợi ích mà nó mang lại. Bạn sẽ tìm hiểu cách sử dụng Indicator và những chỉ báo kỹ thuật phổ biến nhất hiện nay để dự báo và đo lường biến động thị trường, từ đó nâng cao hiệu quả giao dịch của bạn.

Chúng ta cùng bắt đầu nhé!

1. Indicator là gì?

Indicator còn được gọi là “Chỉ báo kỹ thuật” là công cụ được sử dụng để phân tích kỹ thuật và đưa ra dự đoán về hướng di chuyển của thị trường. Chúng giúp các nhà giao dịch đánh giá tình hình thị trường và xác định các điểm mua vào, bán ra cũng như đảo chiều tiềm năng của thị trường.

Indicator có thể hiển thị trên biểu đồ theo nhiều hình thức khác nhau, bao gồm:

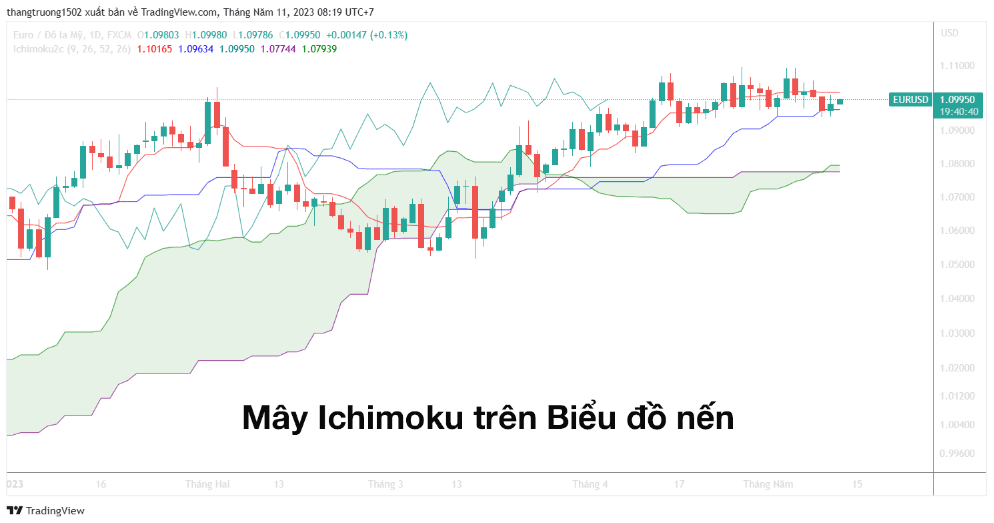

- Chỉ báo trực tiếp trên biểu đồ: Một số chỉ báo như Ichimoku, Parabolic SAR (PSAR) được chèn trực tiếp lên biểu đồ giá. Chúng cung cấp thông tin về các điểm mua/bán tiềm năng dựa trên sự tương tác với hành động giá.

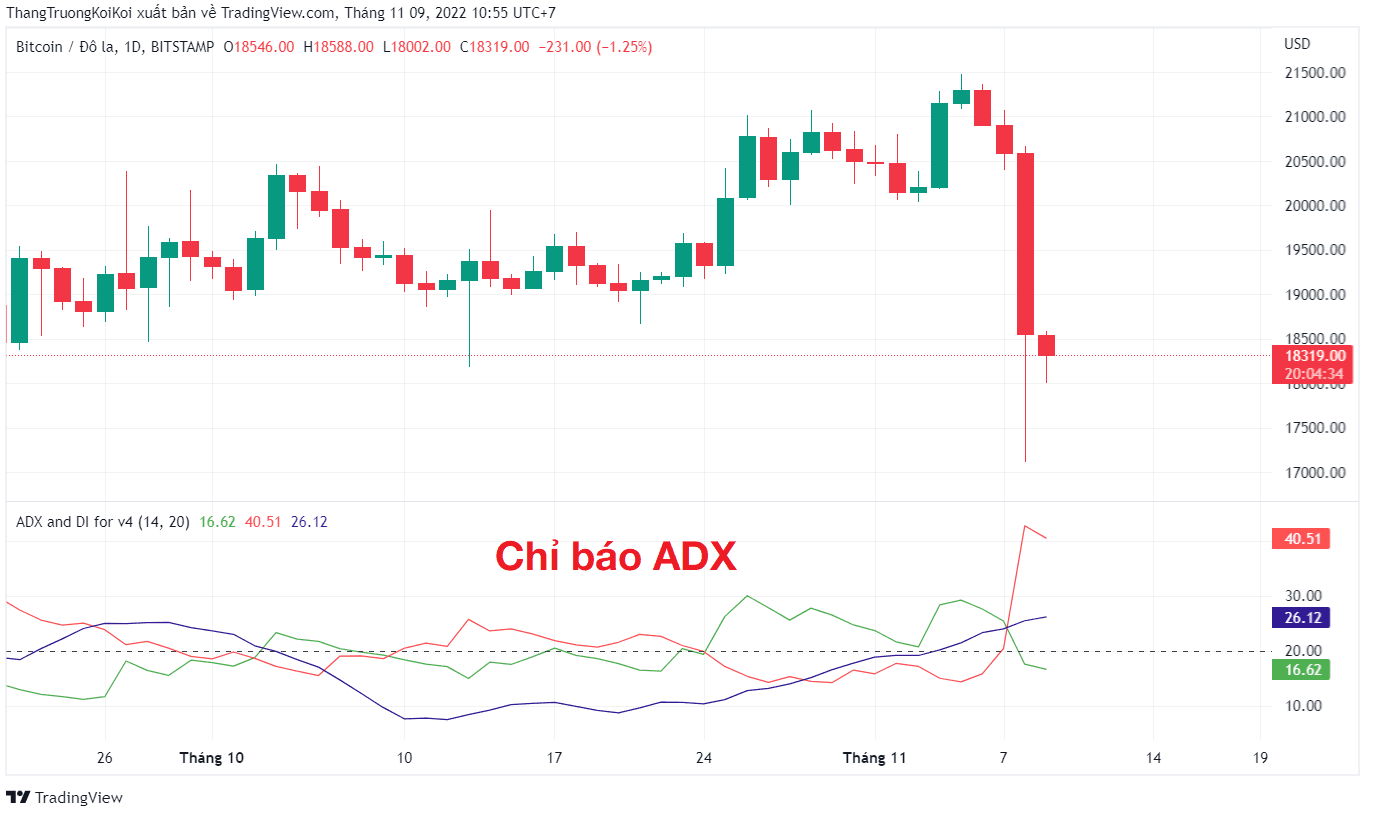

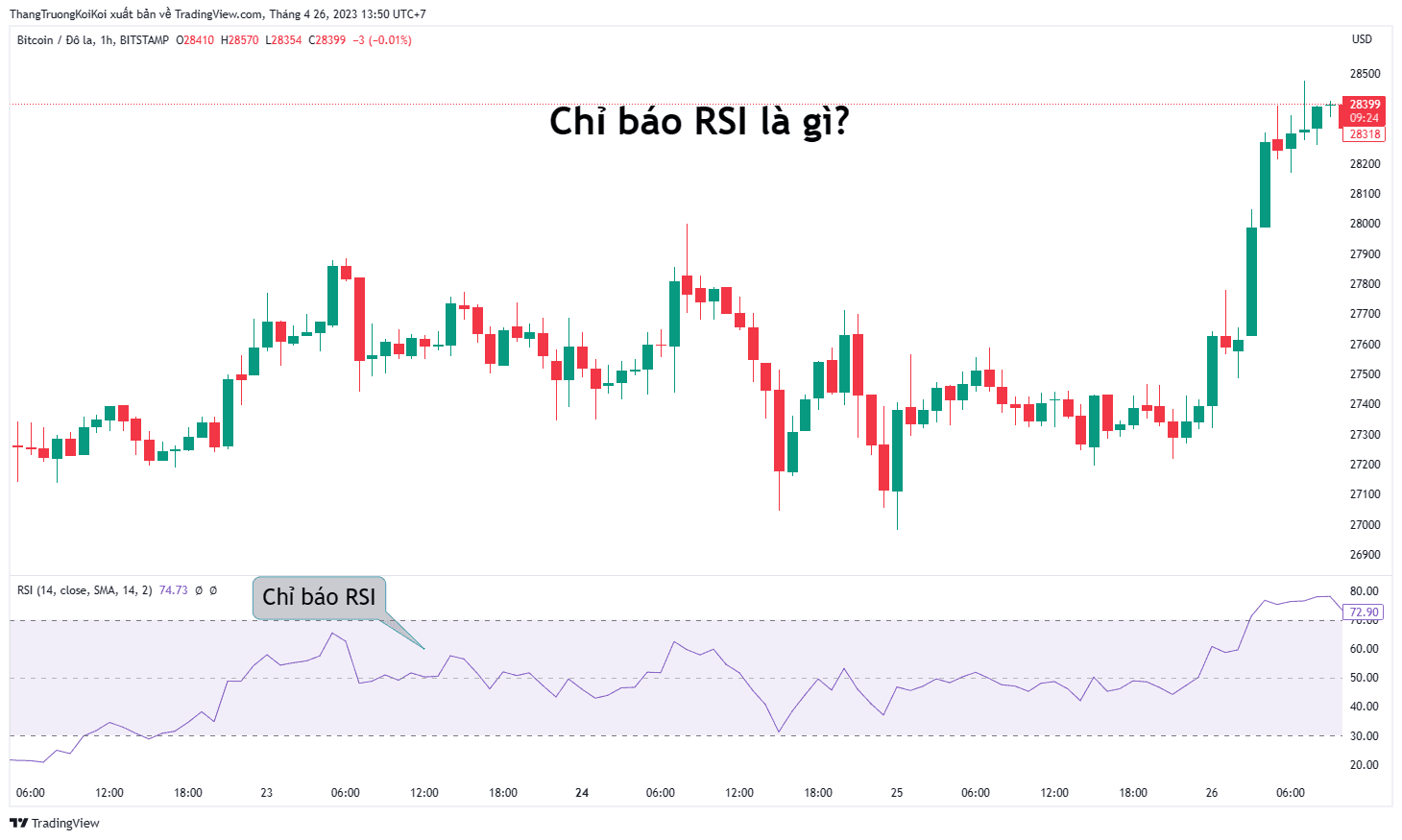

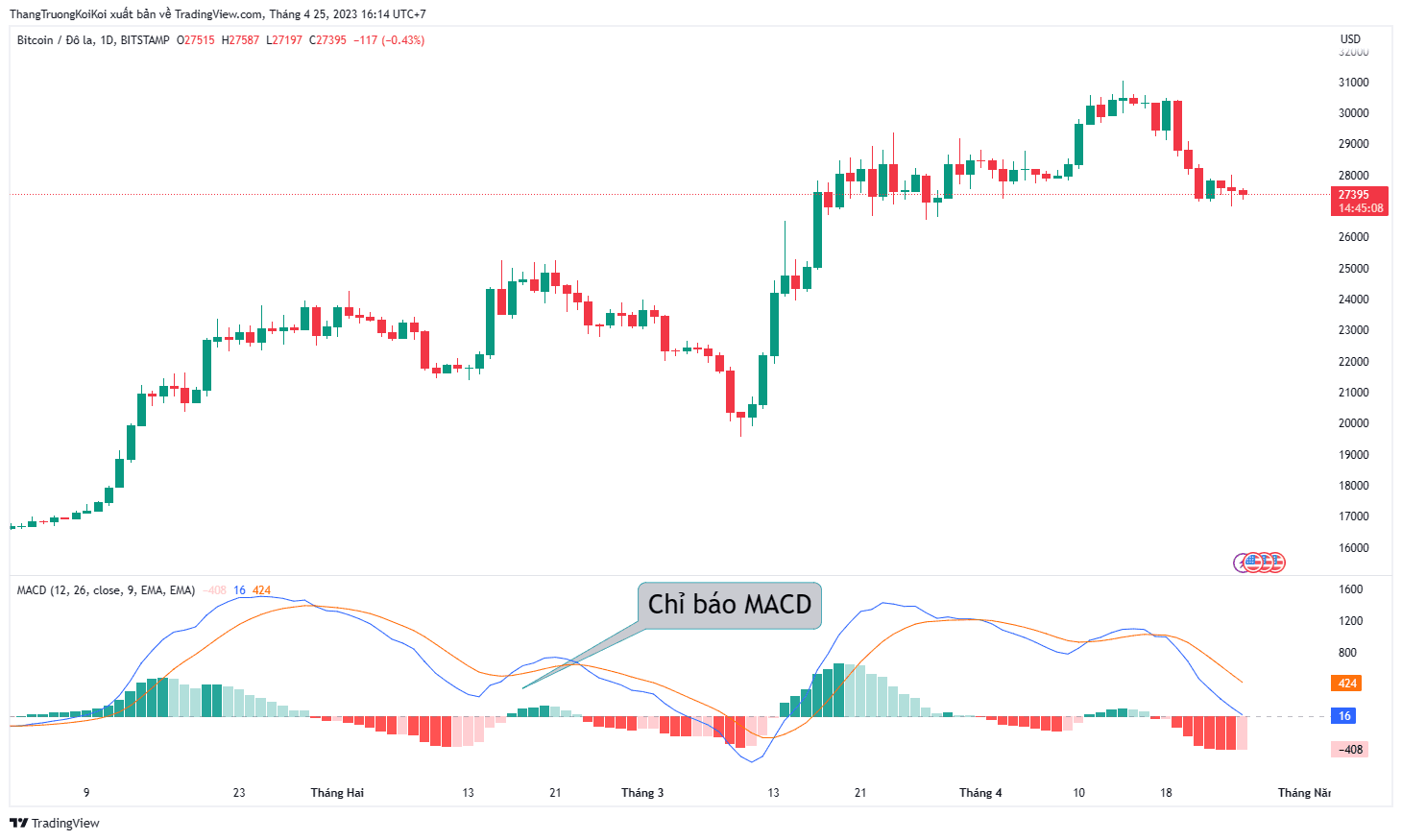

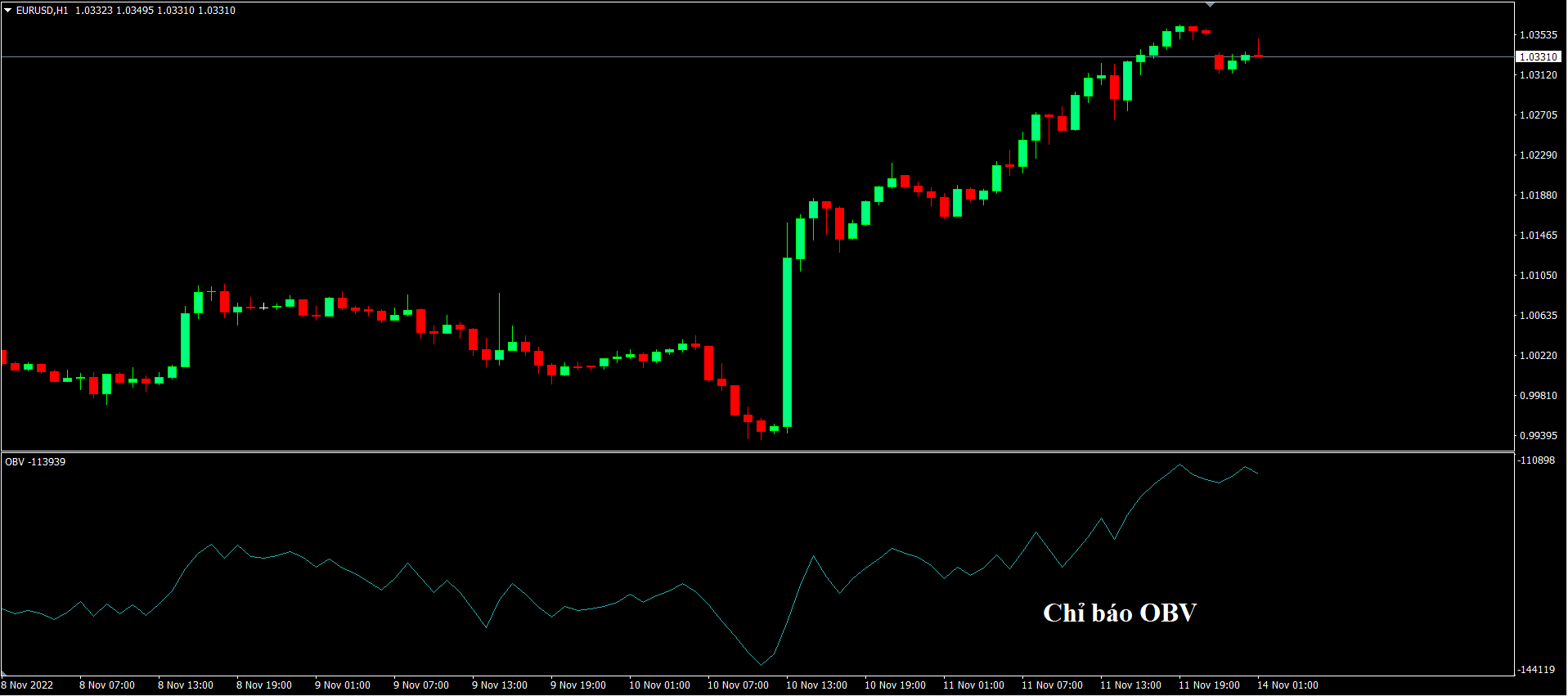

- Chỉ báo tách riêng phần biểu đồ bên dưới: Một số chỉ báo như MACD, RSI, Average Directional Index (ADX), On-Balance Volume (OBV) thường được hiển thị ở một khung thời gian khác hoặc tách riêng thành các cửa sổ dưới biểu đồ giá. Chúng giúp đo lường sự mạnh yếu của xu hướng, định vị điểm vào lệnh và theo dõi sự biến động của giá.

Các chỉ báo kỹ thuật này giúp nhà giao dịch xác định xu hướng chính, sự đảo chiều, điểm mua/bán, và các tín hiệu tiềm năng. Tuy nhiên, việc sử dụng chỉ báo không đảm bảo thành công tuyệt đối và cần được kết hợp với các yếu tố khác như quản lý rủi ro và phân tích cơ bản.

Ngoài ra, nhà giao dịch cần hiểu rõ về cách hoạt động của từng chỉ báo và thích nghi với phong cách và chiến lược giao dịch của mình.

2. Phân loại Indicator

Với sự phát triển của khoa học công nghệ, hiện nay có đến hàng trăm hàng nghìn Indicator được nghiên cứu và phát triển bởi những nhà giao dịch khác nhau. Mỗi loại đều có cách sử dụng và công năng riêng. Tuy nhiên dựa vào tín hiệu cung cấp, chúng ta có thể chia Indicator thành 2 loại chính là: Chỉ báo nhanh (Leading Indicators) và Chỉ báo chậm (Lagging Indicators).

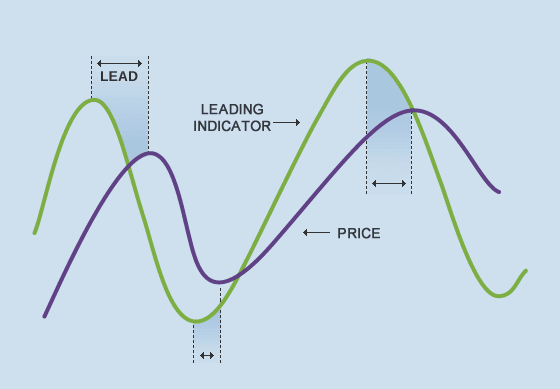

#1. Chỉ báo nhanh (Leading Indicators)

Chỉ báo nhanh đưa ra tín hiệu sớm hơn về sự thay đổi giá cả. Chúng có xu hướng phản ứng nhanh và đưa ra tín hiệu mua/bán tiềm năng trước khi xu hướng giá chính thức thay đổi. Tuy nhiên, do tính chất nhanh chóng, chúng có thể dẫn đến tín hiệu giả và cần được xác nhận bằng các chỉ báo khác hoặc phân tích thêm.

Dưới đây là một số ví dụ về chỉ báo nhanh:

- RSI (Relative Strength Index): RSI tính toán sức mạnh tương đối của một công cụ giao dịch bằng cách so sánh sự tăng và giảm của giá. Nó cung cấp tín hiệu mua/bán khi RSI vượt qua các ngưỡng quan trọng.

- Stochastic Oscillator: Chỉ báo Stochastic Oscillator so sánh giá đóng cửa hiện tại với phạm vi giá trong một khoảng thời gian nhất định. Nó đo lường mức độ quá mua hoặc quá bán của một công cụ giao dịch và cung cấp tín hiệu giao dịch dựa trên sự đảo chiều của đường %K và %D.

- Parabolic SAR: Parabolic SAR sử dụng điểm dừng và đảo chiều để xác định xu hướng thị trường. Nó cung cấp tín hiệu mua/bán khi điểm SAR xuất hiện trên hoặc dưới biểu đồ giá.

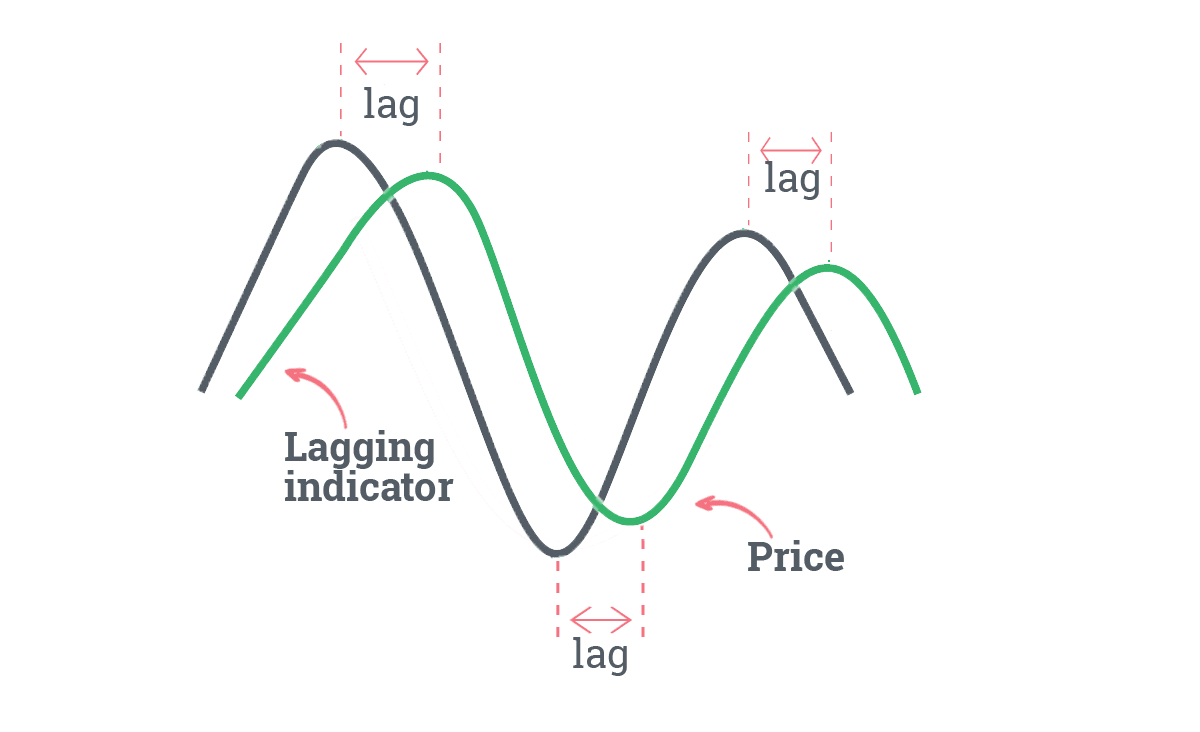

#2. Chỉ báo chậm (Lagging Indicators)

Chỉ báo chậm phản ứng chậm hơn đối với sự thay đổi giá cả và thường được sử dụng để XÁC NHẬN xu hướng hiện tại.

Chúng dựa trên dữ liệu lịch sử và được sử dụng để xác định điểm vào hoặc thoát lệnh sau khi một xu hướng đã được xác định. Chỉ báo chậm giúp giảm thiểu tín hiệu giả và cung cấp một cái nhìn tổng quan về tình hình thị trường.

Dưới đây là một số ví dụ về chỉ báo chậm:

- MACD (Moving Average Convergence Divergence): MACD sử dụng sự khác biệt giữa hai đường trung bình động để xác định sự tăng trưởng của xu hướng. Nó cung cấp tín hiệu giao dịch khi đường MACD cắt qua đường trung bình động.

- Moving Average: Tính trung bình giá đóng cửa trong một khoảng thời gian nhất định. Có nhiều loại trung bình động như Simple Moving Average (SMA) và Exponential Moving Average (EMA). Moving Average đưa ra tín hiệu mua/bán khi các đường trung bình giao cắt nhau từ dưới lên trên (Buy) và từ trên xuống dưới (Sell).

- Bollinger Bands: Sử dụng đường trung bình động và hai đường đánh giá biên độ. Bollinger Bands xác định vùng mua/bán quá mua/quá bán và cung cấp tín hiệu khi giá cắt qua đường trung bình động hoặc tiếp cận 2 đường biên độ.

Cả hai loại chỉ báo đều có vai trò quan trọng trong phân tích kỹ thuật và giao dịch forex. Chỉ báo nhanh giúp nhận biết các tín hiệu sớm và tìm kiếm điểm mua/bán tiềm năng, trong khi chỉ báo chậm giúp xác nhận xu hướng và định vị điểm vào/ra lệnh dựa trên xu hướng dài hạn. Sự kết hợp thông minh của cả hai loại chỉ báo có thể mang lại lợi ích lớn trong việc ra quyết định giao dịch.

3. Các chỉ báo kỹ thuật QUAN TRỌNG nhất và PHỔ BIẾN nhất

Chỉ báo kỹ thuật là một công cụ hữu ích và dường như không thể thiếu trong tủ công cụ của mỗi nhà giao dịch. Những chỉ báo này sẽ giúp nhà giao dịch tìm kiếm điểm mua/bán trên thị trường cũng như các điểm thoát lệnh hiệu quả nhất.

Dưới đây là các chỉ báo kỹ thuật QUAN TRỌNG nhất và PHỔ BIẾN nhất trader không nên BỎ LỠ.

3.1. Nhóm chỉ báo xu hướng

Nhóm chỉ báo xu hướng (Trend Following Indicators) được sử dụng để xác định và theo dõi xu hướng thị trường. Chúng giúp nhà giao dịch nhận biết xu hướng hiện tại và tìm kiếm cơ hội giao dịch trong hướng của xu hướng đó.

Dưới đây là một số chỉ báo xu hướng phổ biến và chi tiết về cách chúng hoạt động:

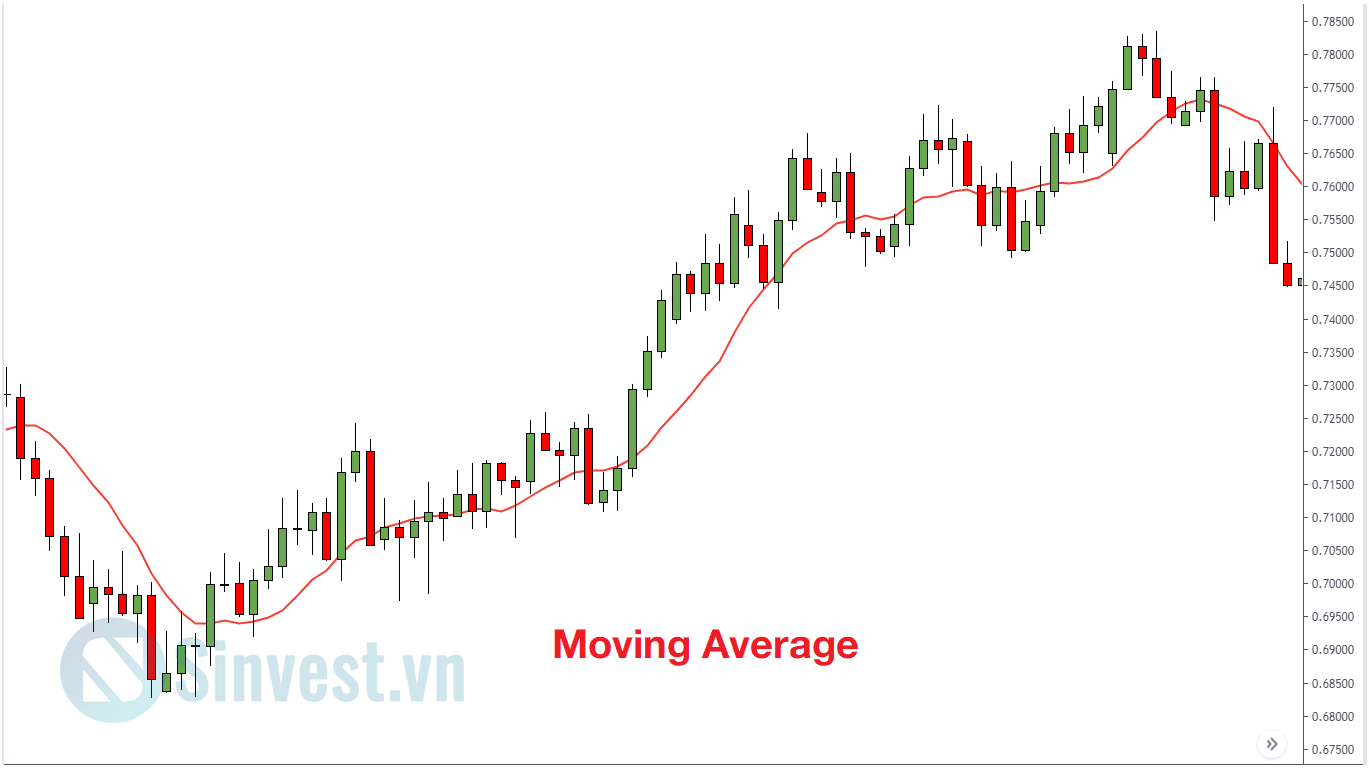

#1. Moving Average (MA):

Moving Average là chỉ báo cơ bản nhất nhưng lại là quan trọng nhất. Lý thuyết của nó là tiền đề cho rất nhiều các chỉ báo khác được sinh ra và ứng dụng trong giao dịch thị trường Forex. Đường Moving Average có thể sử dụng để xác định xu hướng thị trường hoặc có thể dùng để xác định các điểm giao dịch.

Có 2 loại đường trung binhd động chính:

- Simple Moving Average (SMA): Đây là phương pháp đơn giản nhất để tính toán giá trung bình trong một khoảng thời gian nhất định. SMA cung cấp một đường cong trên biểu đồ, biểu thị xu hướng chung của giá. SMA được sử dụng để xác định điểm vào và thoát lệnh dựa trên sự tương tác giữa giá và đường trung bình.

- Exponential Moving Average (EMA): EMA tính toán trung bình giá bằng cách áp dụng trọng số lớn hơn cho các giá gần đây hơn. Điều này làm cho EMA phản ứng nhanh hơn với sự thay đổi giá gần đây hơn so với SMA. EMA thường được sử dụng để xác định điểm mua/bán khi đường EMA giao nhau với giá hoặc với các đường EMA khác.

#2. Ichimoku Kinko Hyo

Ichimoku Kinko Hyo là một hệ thống nhận dạng xu hướng dựa trên đường trung bình động (Moving Average). Biểu đồ sử dụng Ichimoku chứa nhiều dữ liệu hơn so với một biểu đồ thông thường, chính vì thế nó giúp chúng ta nhìn thấy một bức tranh toàn cảnh hơn về hành động giá.

- Tenkan-sen: Đây là đường chuyển động tính toán trung bình giá trong một khoảng thời gian nhất định (thường là 9). Tenkan-sen được sử dụng để xác định xu hướng ngắn hạn của thị trường.

- Kijun-sen: Đây là đường chuyển động tính toán trung bình giá trong một khoảng thời gian dài hơn (thường là 26). Kijun-sen thường được sử dụng để xác định xu hướng dài hạn của thị trường.

- Kumo (đám mây): Đám mây Ichimoku bao gồm hai thành phần: Senkou Span A và Senkou Span B. Kumo cung cấp thông tin về mức hỗ trợ và kháng cự trong xu hướng. Kumo màu xanh biểu thị xu hướng tăng, trong khi Kumo màu đỏ biểu thị xu hướng giảm. Khi Kumo xanh giao nhau với Kumo đỏ, tạo ra một tín hiệu mua/bán.

#3. Average Directional Index (ADX)

ADX đo sức mạnh của xu hướng bằng cách so sánh đường DMI+ (Positive Directional Movement Indicator) và DMI- (Negative Directional Movement Indicator). Giá trị ADX cao (thường trên 25 hoặc 30) cho thấy xu hướng mạnh, trong khi giá trị thấp cho thấy sự mất định hướng hoặc xu hướng yếu. ADX cũng có thể xác định sự mở rộng hay thu hẹp của xu hướng.

Các chỉ báo xu hướng này có thể sử dụng độc lập hoặc kết hợp với nhau và với các chỉ báo khác để tạo ra các tín hiệu giao dịch. Quan trọng là nhà giao dịch nên tìm hiểu và thử nghiệm các chỉ báo này để xác định phù hợp với phong cách giao dịch và chiến lược cá nhân.

3.2. Nhóm chỉ báo động lượng

Nhóm chỉ báo động lượng (Momentum Indicators) được sử dụng để đo lường sự mạnh yếu của xu hướng giá và xác định xem thị trường có đang đi theo một xu hướng mạnh hay yếu, có khả năng đảo chiều hay không.

Chúng thường được sử dụng để xác định điểm vào và thoát lệnh, cũng như xác nhận xu hướng chung của thị trường.

Dưới đây là một số chỉ báo động lượng phổ biến trong nhóm này:

#1. Relative Strength Index (RSI)

Relative Strength Index (RSI) là một chỉ báo đo lường sự mạnh yếu của giá bằng cách so sánh lực mua và lực bán. Nó được tính toán bằng cách sử dụng tỷ lệ giữa các giai đoạn tăng giá và giảm giá trong một khoảng thời gian nhất định.

RSI có giá trị từ 0 đến 100 và được sử dụng để xác định điểm mua/bán tiềm năng. Khi RSI vượt qua ngưỡng quá mua (70) hoặc quá bán (30), nó có thể đưa ra tín hiệu mua/bán.

#2. Moving Average Convergence Divergence (MACD)

Chỉ báo MACD là một chỉ báo đo độ chênh lệch giữa hai đường trung bình động, đường MACD và đường tín hiệu (Signal line). Đường MACD là sự khác biệt giữa EMA dài hơn và EMA ngắn hơn. Đường tín hiệu là EMA của đường MACD.

MACD thường được sử dụng để xác định sự tăng giảm của đường giá. Khi đường MACD cắt qua đường tín hiệu từ dưới lên, nó có thể đưa ra tín hiệu mua. Ngược lại, khi đường MACD cắt qua đường tín hiệu từ trên xuống, nó có thể đưa ra tín hiệu bán.

#3. Stochastic Oscillator

Stochastic Oscillator là một chỉ báo thể hiện động lượng của giá, và như đã nói, động lượng luôn đi trước giá, đó chính là cơ sở giúp chúng ta có thể sử dụng Stochastic để tìm ra các điểm đảo chiều xu hướng.

QUÁ MUA là khi Stochastic có giá trị nằm trên một mức nào đó, QUÁ BÁN là khi Stochastic có giá trị nằm dưới một mức nào đó.

Thông thường, chúng ta có giá trị mặc định theo lý thuyết như sau:

- Stochastic trên 80: Quá mua (Overbought)

- Stochastic dưới 20: Quá bán (Oversold)

Khi Stochastic càng đi lên khỏi mức 80, thị trường càng cho thấy sự QUÁ MUA mãnh mẽ của mình và ngược lại, khi Stochastic càng đi xuống khỏi mức 20 thị trường càng cho thấy sự QUÁ BÁN mạnh mẽ.

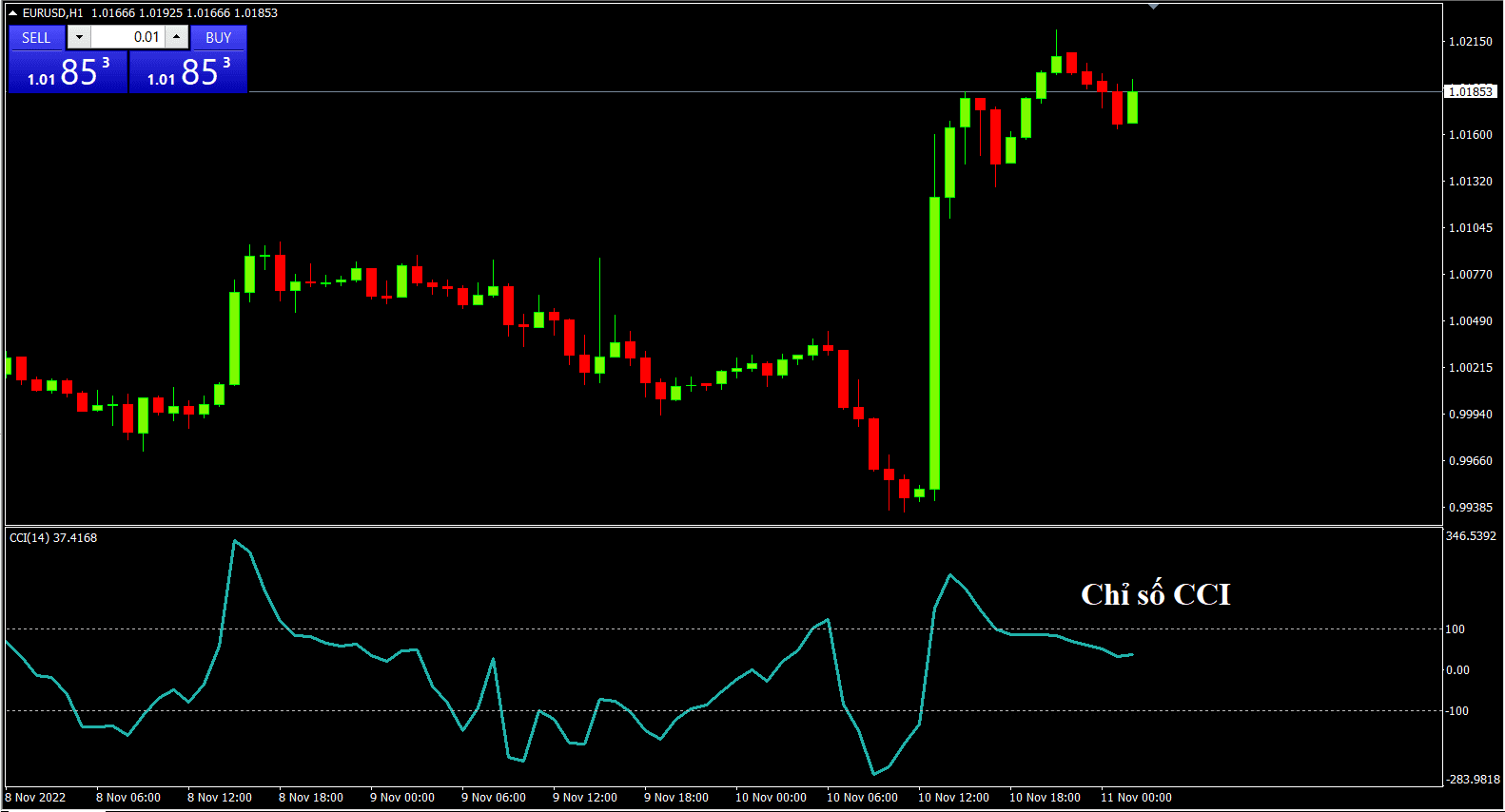

#4. Commodity Channel Index (CCI)

Commodity Channel Index (CCI) là một chỉ báo dao động được sử dụng để đo lường sức mạnh đằng sau hành động giá. Hiểu một cách đơn giản, chỉ báo CCI cho phép trader xác định sức mạnh xu hướng đang lên hay đang xuống.

CCI có giá trị từ -100 đến +100. Giá trị dương chỉ ra một xu hướng tăng, trong khi giá trị âm chỉ ra một xu hướng giảm. CCI được sử dụng để xác định điểm mua/bán khi nó vượt qua ngưỡng quá mua (trên +100) hoặc quá bán (dưới -100).

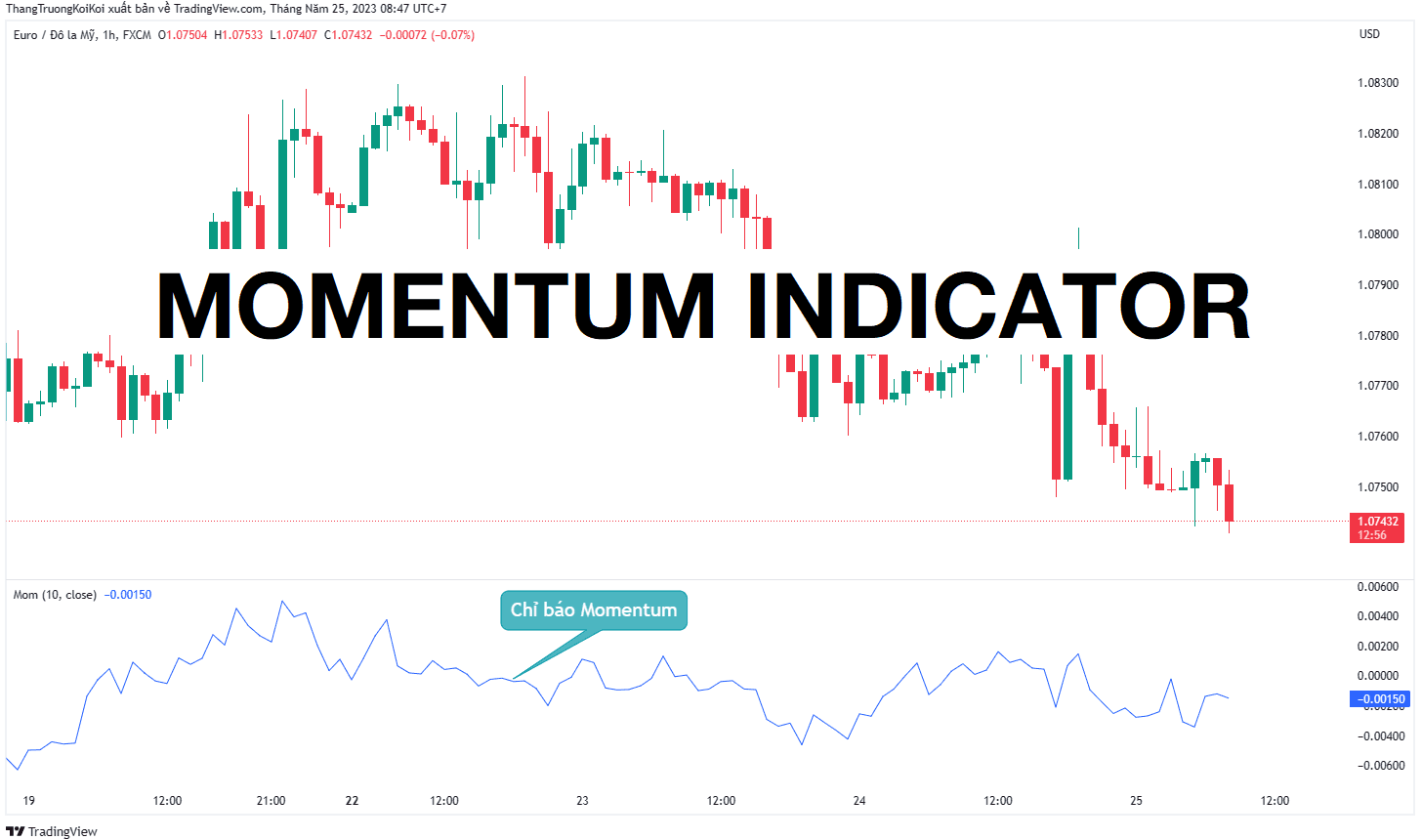

#5. Momentum

Chỉ báo Momentum (viết tắt là MOM) còn được gọi là chỉ báo động lượng xung lượng. Đây là một công cụ phân tích kỹ thuật quan trọng trong giao dịch, được sử dụng để đo lường tốc độ và sự mạnh mẽ của xu hướng thị trường.

Chỉ báo này đo lường và đánh giá tốc độ thay đổi của giá cả trong một khoảng thời gian nhất định đồng thời cung cấp thông tin về tỷ lệ % tăng hoặc giảm của thị trường trong khoảng thời gian nhất định. Từ đó, giúp nhà giao dịch có thể biết được sức mạnh của xu hướng hiện tại và dự đoán giá sẽ tiếp tục di chuyển theo xu hướng đó hay đảo chiều.

Các chỉ báo động lượng này có thể sử dụng độc lập hoặc kết hợp với các chỉ báo khác để xác định điểm vào và thoát lệnh. Trước khi sử dụng bất kỳ chỉ báo nào, nhà giao dịch nên thực hiện kiểm tra và tùy chỉnh theo chiến lược và phong cách giao dịch của mình.

3.3. Nhóm chỉ báo đo lường biến động

Nhóm chỉ báo đo lường biến động (Volatility Indicators) được sử dụng để đo lường mức độ biến động của thị trường. Chúng cung cấp thông tin về sự biến động của giá và giúp nhà giao dịch xác định sự không ổn định và mức độ rủi ro của thị trường.

Dưới đây là một số chỉ báo phổ biến trong nhóm này:

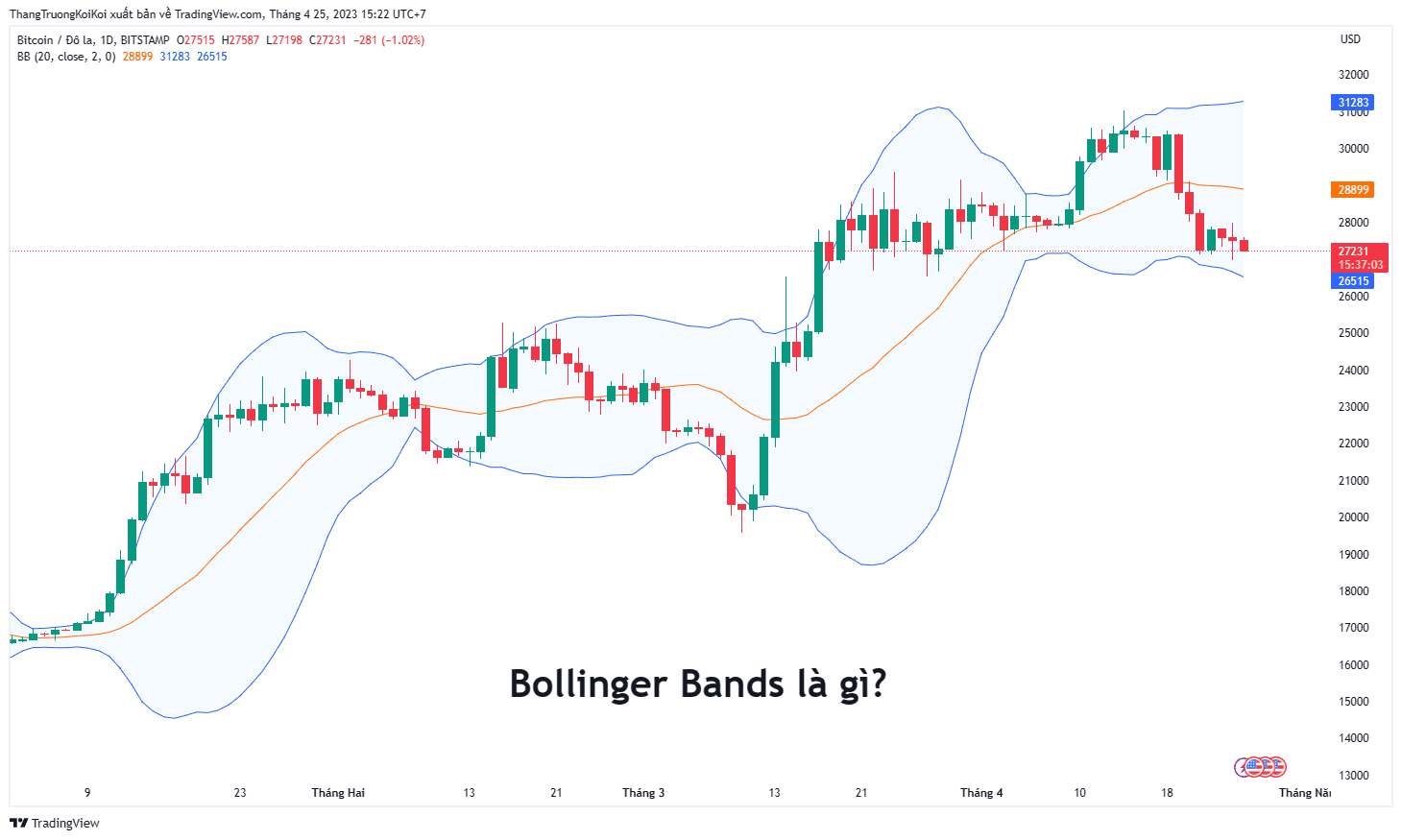

#1. Bollinger Bands

Bollinger Bands (viết tắt là BB) là một trong những chỉ báo thông dụng nhất trong giao dịch Forex và gần như không thể thiếu đối với nhiều trader đi theo trường phái phân tích kỹ thuật.

Hiện nay, chỉ báo Bollinger Bands đang ngày càng trở nên phổ biến với các nhà giao dịch nhờ sự đơn giản và hiệu quả mà nó mang lại.

Dải Bollinger Bands mở rộng khi biến động gia tăng và thu hẹp khi biến động giảm. Bollinger Bands cung cấp thông tin về mức độ biến động của giá và có thể sử dụng để xác định điểm mua/bán khi giá chạm hoặc vượt qua đường viền.

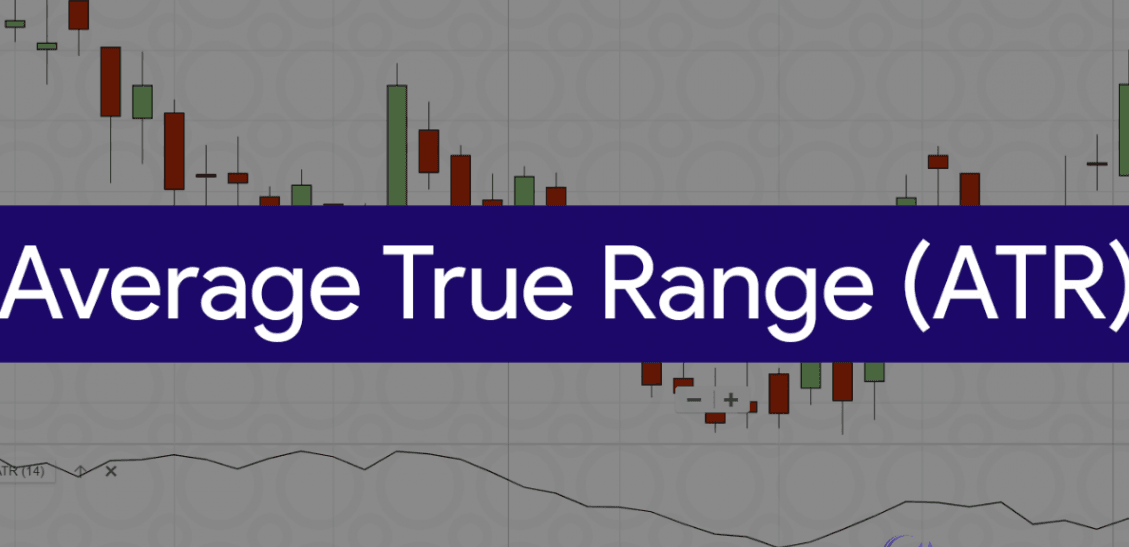

#2. Average True Range (ATR)

Average True Range (ATR) là một chỉ báo đo lường biến động của giá dựa trên biên độ giá tối đa và tối thiểu trong một khoảng thời gian nhất định. Nó đo lường khoảng giá trung bình giữa các thanh đường giá và cung cấp thông tin về mức độ biến động của thị trường.

Giá trị ATR cao cho thấy mức độ biến động lớn và ngược lại. ATR thường được sử dụng để xác định kích thước của dừng lỗ (stop loss) và mục tiêu lợi nhuận (take profit).

Nhóm chỉ báo đo lường biến động này giúp nhà giao dịch đánh giá mức độ biến động và rủi ro của thị trường. Chúng có thể sử dụng để định vị điểm mua/bán và đặt các mức stop loss và take profit. Như với bất kỳ chỉ báo nào khác, quan trọng là thử nghiệm và tùy chỉnh chúng cho phù hợp với chiến lược và phong cách giao dịch của bạn.

3.4. Nhóm chỉ báo khối lượng

Nhóm chỉ báo khối lượng (Volume Indicators) là một nhóm chỉ báo trong phân tích kỹ thuật được sử dụng để đo lường và đánh giá khối lượng giao dịch trong thị trường tài chính. Chúng cung cấp thông tin về sức mạnh và độ tin cậy của xu hướng giá, cũng như sự thay đổi trong sự tham gia của các nhà giao dịch trên thị trường.

Dưới đây là một số chỉ báo phổ biến trong nhóm này:

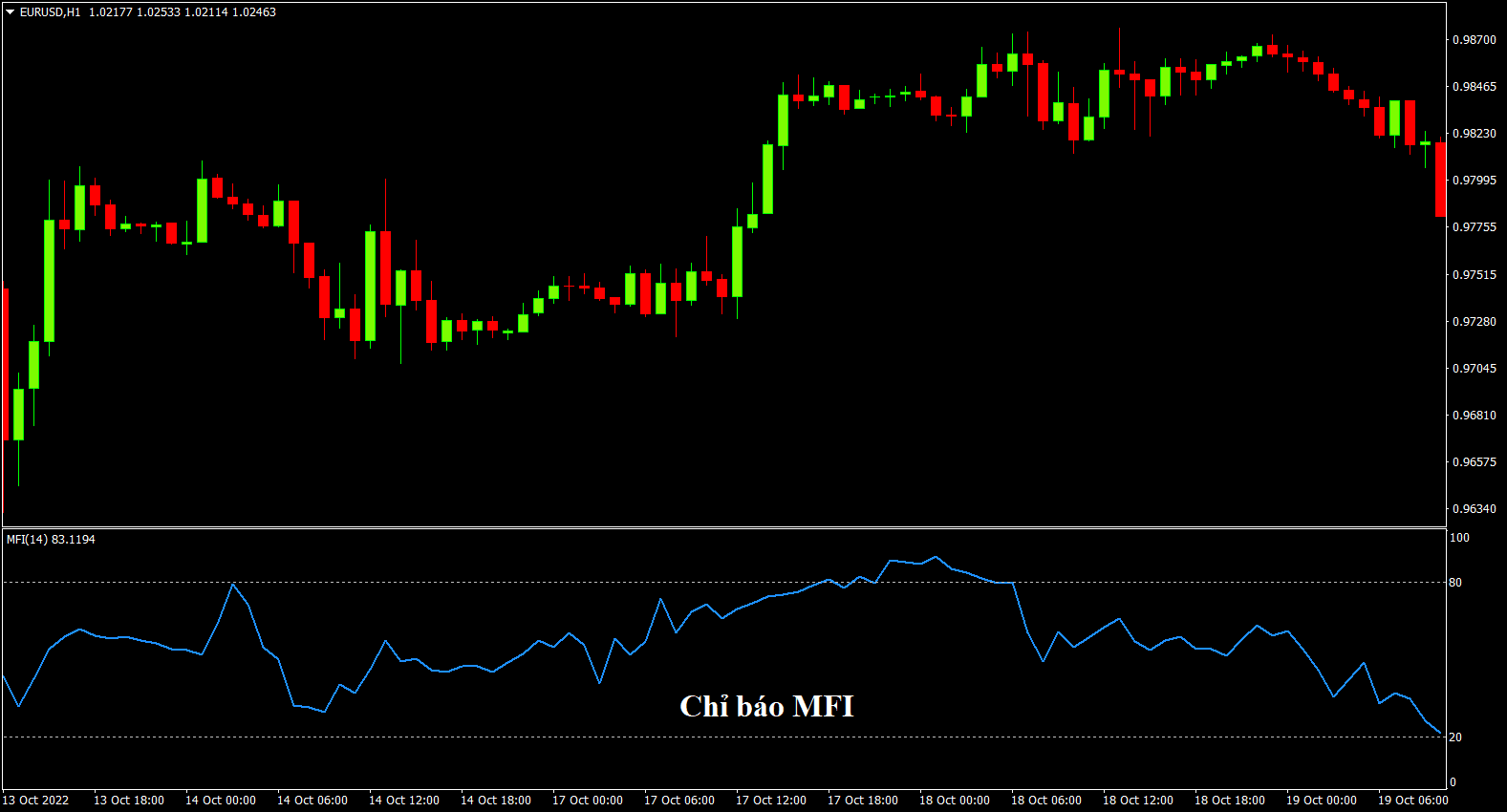

#1. Chỉ báo MFI

Chỉ báo MFI (Money Flow Index hay chỉ báo dòng tiền) là một chỉ báo kỹ thuật dùng để đo sức mạnh của dòng tiền của một cặp tiền tệ, hàng hoá, cổ phiếu.

Chỉ báo MFI giao động từ phạm vi 0 đến 100 và cung cấp cho trader 3 tín hiệu để giao dịch là quá mua /quá bán, tìm phân kỳ/ hội tụ, xác định xu hướng giá. Tuy nhiên, theo các trader chuyên nghiệp thì khả năng xác định xu hướng của chỉ báo này thường không mạnh nên không được ưa chuộng.

#2. On-Balance Volume (OBV)

Chỉ báo OBV (On Balance Volume hay Khối lượng cân bằng), là một chỉ báo khối lượng, có chức năng đo lường động lực của xu hướng dựa vào mối tương quan trong sự di chuyển của giá và khối lượng. Nếu động lực của xu hướng hiện tại mạnh, thị trường sẽ tiếp diễn xu hướng cũ.

Ngược lại, nếu động lực yếu thì khả năng sẽ đảo chiều sang xu hướng mới.

- Chỉ báo OBV tăng (đường OBV có xu hướng đi lên) khi khối lượng giao dịch của các phiên giảm giá nhỏ hơn khối lượng giao dịch của các phiên tăng giá. Đồng thời nếu chỉ số OBV tăng cũng thể hiện sức mua lớn hơn sức bán nên giá cũng có tiềm năng tăng.

- Trái lại, trường hợp chỉ báo OBV (đường OBV có xu hướng đi xuống) giảm khi khối lượng giao dịch cả các phiên giảm giá lớn hơn khối lượng giao dịch của các phiên tăng giá. Bên cạnh đó, chỉ số OBV giảm cũng có thể hiểu là sức mua đang yếu hơn so với sức bán nên giá có khả năng giảm.

#3. Accumulation/Distribution Line (A/D Line)

Accumulation/Distribution Line (A/D Line) là một chỉ báo tích lũy khối lượng khác được sử dụng để đo lường sự tham gia của các nhà đầu tư thông qua phân bổ giữa sự tích lũy và phân phối.

Nó tính toán bằng cách cộng dồn khối lượng giao dịch dựa trên mức giá đóng cửa so với mức giá trung bình của ngày trước đó. A/D Line cung cấp thông tin về sự tích lũy hoặc phân phối của dòng tiền và có thể giúp xác định sự thay đổi trong xu hướng giá.

4. Một số lưu ý khi sử dụng Indicator là gì?

Khi sử dụng các chỉ báo kỹ thuật Indicator trong giao dịch ngoại hối (Forex), dưới đây là một số lưu ý quan trọng:

- Chọn chỉ báo phù hợp: Forex cung cấp nhiều loại chỉ báo khác nhau như Oscillators (RSI, Stochastic), Moving Averages (SMA, EMA), Bollinger Bands và nhiều chỉ báo khác. Hãy chọn chỉ báo phù hợp với phương pháp giao dịch của bạn và khả năng hiểu và sử dụng chỉ báo đó.

- Hiểu ý nghĩa của chỉ báo: Trước khi sử dụng một chỉ số, hãy đảm bảo rằng bạn hiểu rõ ý nghĩa và cách tính toán của nó. Điều này giúp bạn biết cách đọc và diễn giải kết quả của chỉ báo để đưa ra quyết định giao dịch chính xác.

- Sử dụng kết hợp các chỉ báo: Thay vì dựa vào một chỉ báo duy nhất, hãy xem xét sử dụng một tập hợp các chỉ báo kết hợp để có cái nhìn toàn diện hơn về tình hình thị trường. Ví dụ, bạn có thể kết hợp một chỉ số trend-following như Moving Average với một chỉ số momentum như RSI để xác định cả xu hướng và điểm vào lệnh.

- Xác định thời điểm sử dụng: Không sử dụng chỉ báo một cách mù quáng mà hãy xác định rõ thời điểm sử dụng. Indicator có thể được sử dụng để xác nhận một tín hiệu giao dịch hoặc cung cấp thông tin về điểm vào và điểm ra. Hãy biết khi nào sử dụng chỉ số và khi nào tập trung vào các yếu tố khác như tin tức kinh tế hoặc biểu đồ giá.

- Không phụ thuộc hoàn toàn vào Indicator: Indicator chỉ là một công cụ hỗ trợ, không phải là một phép màu. Hãy sử dụng các chỉ báo như một phần trong quy trình ra quyết định giao dịch của bạn, kết hợp với việc phân tích kỹ thuật, tâm lý thị trường và các yếu tố khác để có quyết định giao dịch thông minh.

- Đánh giá hiệu quả của chỉ báo: Theo dõi và đánh giá hiệu quả của chỉ báo trong quá trình giao dịch. Xem xét xem liệu chỉ báo có phản ánh đúng xu hướng thị trường hay không, và có đưa ra các tín hiệu giao dịch chính xác hay không. Nếu không, bạn có thể xem xét điều chỉnh hoặc thay thế chỉ báo đó để cải thiện kết quả giao dịch.

Lưu ý rằng việc sử dụng Indicator trong giao dịch Forex chỉ là một phần của quy trình tổng thể. Quan trọng hơn là phải có kiến thức, kỹ năng và kinh nghiệm để sử dụng các công cụ này một cách hiệu quả và đưa ra quyết định giao dịch thông minh.

5. Kết luận

Trong thị trường Forex, “Indicator là gì” là một câu hỏi phổ biến của những người mới bắt đầu trong lĩnh vực giao dịch ngoại hối. Trong bài viết này, chúng ta đã tìm hiểu về sự quan trọng của chỉ số và những điều cần lưu ý khi sử dụng indicator trong giao dịch Forex.

Chúng ta đã thấy rằng khi sử dụng indicator, việc chọn chỉ số phù hợp và hiểu rõ ý nghĩa của nó là vô cùng quan trọng. Việc sử dụng chỉ số kết hợp và xác định thời điểm sử dụng cũng là những yếu tố quan trọng giúp chúng ta có cái nhìn toàn diện hơn về thị trường ngoại hối.

Tuy nhiên, bạn cũng cần nhớ rằng chỉ số chỉ là một công cụ hỗ trợ và không thể đảm bảo thành công trong giao dịch. Sự thành công trong giao dịch Forex đòi hỏi nhiều yếu tố khác nhau, bao gồm kiến thức sâu về thị trường, kỹ năng phân tích và quản lý rủi ro.

Chúc các trader giao dịch thành công!

Câu hỏi thường gặp?

1. Indicartor là gì?

Indicator còn được gọi là “Chỉ báo kỹ thuật” là công cụ được sử dụng để phân tích kỹ thuật và đưa ra dự đoán về hướng di chuyển của thị trường. Chúng giúp các nhà giao dịch đánh giá tình hình thị trường và xác định các điểm mua vào, bán ra cũng như đảo chiều tiềm năng của thị trường.

2. Indicator được sử dụng như thế nào trong giao dịch Forex?

Chỉ báo kỹ thuật trong giao dịch Forex được sử dụng để xác định xu hướng thị trường, tìm kiếm điểm vào và điểm ra giao dịch, xác định các mức hỗ trợ và kháng cự, và đánh giá sự mạnh yếu của một cặp tiền tệ. Chúng là công cụ hỗ trợ quan trọng trong việc ra quyết định giao dịch.

3. Làm thế nào để chọn Indicator phù hợp cho giao dịch Forex?

Khi chọn Indicatỏ phù hợp, bạn cần xem xét phương pháp giao dịch của mình, mục tiêu đầu tư và khả năng hiểu và sử dụng chỉ báo. Hãy thử nghiệm và tìm hiểu về từng loại chỉ báo để tìm ra loại phù hợp với phong cách và mục tiêu giao dịch của bạn.

Chào các bạn, tôi là Thặng Trương - một nhà giao dịch tham gia thị trường ngoại hối từ năm 2018. Hy vọng rằng tất cả các kiến thức và kinh nghiệm trong những năm qua tôi chia sẻ trên đây sẽ giúp ích được cho các bạn.

Cuối cùng: "Sự khác biệt duy nhất giữa một ngày tốt đẹp và một ngày tồi tệ nằm ở chính thái độ của bạn." Hãy luôn có một thái độ tích cực để bắt đầu một ngày tốt đẹp.

Chúc các bạn giao dịch thành công!