Công thức kelly là gì? BÍ MẬT quản lý vốn theo TIÊU CHUẨN Kelly

-

Thặng Trương

-

18/05/2023

- 0 Bình luận

Khám phá công thức Kelly – một chiến lược quản lý rủi ro vượt trội trong giao dịch Forex. Công thức Kelly là một phương pháp quan trọng giúp đánh giá và quản lý rủi ro trong giao dịch.

Bài viết này Sinvest sẽ giới thiệu đến các trader chi tiết về công thức Kelly là gì và tại sao nó quan trọng trong thị trường tài chính.

Bạn sẽ khám phá cách áp dụng công thức Kelly để định rủi ro và xác định tỷ lệ cược tối ưu cho giao dịch của bạn. Được tạo ra bởi John L. Kelly Jr., công thức này có thể giúp bạn tối đa hóa lợi nhuận và giảm thiểu nguy cơ thua lỗ.

Khám phá sự mạnh mẽ của Công thức Kelly và nâng cao chiến lược giao dịch của bạn ngay hôm nay.

Chúng ta cùng bắt đầu nhé!

1. Quản lý vốn là gì?

Trước khi nói về công thức Kelly, chúng ta hãy cùng tìm hiểu quản lý vốn là gì?

Quản lý vốn trong giao dịch tài chính, còn được gọi là quản lý rủi ro tài khoản, là quá trình điều chỉnh và kiểm soát số vốn mà một nhà giao dịch đầu tư vào các giao dịch trên thị trường. Mục tiêu của quản lý vốn là bảo vệ vốn đầu tư và tối đa hóa lợi nhuận trong khi giảm thiểu nguy cơ mất vốn.

Quản lý vốn trong giao dịch ngoại hối bao gồm các phương pháp và kỹ thuật như xác định kích thước vị thế, đặt mức dừng lỗ (Stop-Loss) và mục tiêu lợi nhuận (Take-Profit) hợp lý, áp dụng tỷ lệ rủi ro/lợi nhuận (risk/reward ratio) cân nhắc, và sử dụng công cụ và chiến lược quản lý vốn khác nhau để phù hợp với mục tiêu và phong cách giao dịch của từng nhà giao dịch.

Quản lý vốn hiệu quả trong Forex giúp tạo điều kiện cho sự bền vững và thành công trong lâu dài trên thị trường, bằng cách kiểm soát rủi ro và duy trì sự ổn định tài chính trong quá trình giao dịch.

Ví dụ:

Giả sử bạn có một tài khoản giao dịch với số vốn là 10.000 USD và bạn muốn áp dụng quản lý vốn để kiểm soát rủi ro và tối đa hóa lợi nhuận. Bạn quyết định rằng bạn sẽ chấp nhận mức rủi ro tối đa là 2% của số vốn trong mỗi giao dịch. Vì vậy, mức rủi ro tối đa của bạn là 200 USD (2% x 10.000 USD).

Xem thêm: Quy tắc 2% – Quy tắc quản lý vốn VỠ LÒNG với trader trong Forex

Bạn thiết lập mức dừng lỗ cho mỗi giao dịch sao cho mất nhiều nhất là 2% của số vốn, tức là 200 USD. Điều này giúp bạn giới hạn thiệt hại trong trường hợp thị trường di chuyển ngược lại dự đoán của bạn.

Với mức rủi ro tối đa là 200 USD, bạn tính toán kích thước vị thế sao cho tỷ lệ rủi ro/lợi nhuận (risk/reward ratio) là 1:2. Nghĩa là, nếu mức lợi nhuận tiềm năng là 2 lần mức rủi ro, bạn sẽ mở vị thế có giá trị là 400 USD (200 USD x 2).

Thêm vào đó, bạn quyết định phân bổ vốn vào nhiều cặp tiền tệ khác nhau và tuân thủ tỷ lệ đòn bẩy hợp lý để đảm bảo rủi ro được phân tán và không âm floating quá lớn. Như vậy, bạn đang thực hiện áp dụng chiến lược quản lý vốn hiệu quả trong giao dịch ngoại hối.

2. Công thức Kelly là gì?

Tại sao tôi lại giới thiệu chiến lược quản lý vốn khi nói về công thứ Kelly trong giao dịch?

Công thức Kelly, còn được gọi là công thức Kelly Criterion, là một công cụ quản lý vốn được sử dụng trong các lĩnh vực đầu tư và giao dịch tài chính như Forex, chứng khoán, cược bạc, và đánh bạc. Công thức này được đặt theo tên của nhà toán học John L. Kelly Jr nổi tiếng với khả năng tối ưu hóa lợi nhuận trong một chuỗi giao dịch.

Công thức Kelly tính toán tỷ lệ cược tối ưu mà một nhà giao dịch nên đặt vào mỗi giao dịch dựa trên tỷ lệ lợi nhuận/rủi ro của giao dịch và tỷ lệ thắng ước tính.

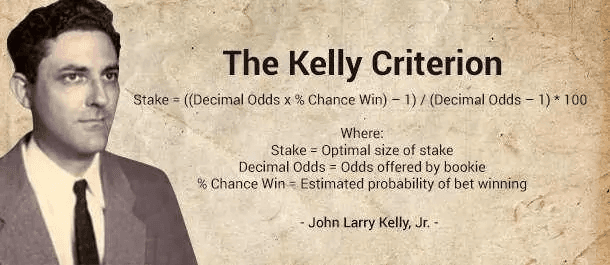

Công thức Kelly như sau:

K = W – [(1 – W)) / R]

Trong đó:

- K là tỷ lệ cược tối ưu.

- W là tỷ lệ thắng, được tính bằng số lần thắng chia cho tổng số giao dịch.

- R là tỷ lệ reward/risk là tỷ lệ giữa lợi nhuận dự kiến và mức rủi ro.

Ví dụ công thức Kelly

Giả sử bạn đã nghiên cứu và phân tích một cặp tiền tệ cụ thể và dự đoán rằng tỷ giá tăng lên. Trong quá khứ, bạn đã mở tổng cộng 50 lệnh Buy. Trong đó số lệnh thắng (có lợi nhuận) là 30. Suy ra tỷ lệ win (W) sẽ là 30/50 = 0.6.

Trung bình mỗi lệnh thắng thì bạn thắng được 120 pips và trung bình mỗi lệnh thua bạn thua 75 pips. Vậy thì tỷ lệ Reward:Risk lúc này sẽ là 120/75 = 1.6.

Áp dụng công thức Kelly:

K = W – ((1 – W) / R) = 0.6 – ((1 – 0.6) / 1.6) = 0.35

Con số này nói lên điều gì?

Ở ví dụ này chúng ta tính được giá trị của K = 0.35 nghĩa là bạn có thể vào 35% tổng số vốn cho các giao dịch. Tuy nhiên nếu sử dụng đúng tỷ lệ Kelly, thông thường chúng ta sẽ đạt được lợi nhuận tối đa trong dài hạn. Nhưng nếu tỷ lệ K trong ví dụ này quá lớn mặc dù lợi nhuận vẫn được tối ưu nhưng rủi ro sẽ là quá cao.

Một tỷ lệ Kelly tiêu chuẩn thường là 0.25 (25%), tỷ lệ này đối với một nhà giao dịch trung bình có xác suất win 50%, tỷ lệ lời/lỗ là 2:1 (lợi nhuận thu được ít nhất phải gấp đôi mức rủi ro gánh chịu). Nếu tỷ lệ Kelly của các bạn lớn hơn 0.25 thì cũng chỉ nên sử dụng 0.25 để hạn chế rủi ro.

Cách xác định giá trị của W và R:

Để tính toán giá trị của W, bạn cần xác định tổng số lượt giao dịch trong lịch sử. Nếu bạn là một trader có kinh nghiệm, bạn có thể chọn chu kỳ như 1 tháng, 3 tháng, 6 tháng hoặc 1 năm. Nếu bạn là trader lướt sóng (Scalping), bạn có thể chọn một số lượng lệnh gần nhất, ví dụ như 50 lệnh cuối cùng. Nếu bạn mới tham gia thị trường, tính tổng tất cả các giao dịch từ khi bạn bắt đầu.

Sau khi có tổng số lượt giao dịch, xác định số lượt giao dịch thành công (giao dịch thắng) để tính giá trị của W.

Đối với R, bạn có thể tính tỷ lệ này bằng cách tổng tất cả số pip lợi nhuận từ giao dịch thắng rồi chia cho số giao dịch thắng và tổng số pip lỗ từ giao dịch thua rồi chia cho số giao dịch thua. Sau đó lấy 2 giá trị này chia cho nhau ta được kết quả là R.

Nếu bạn đã có một hệ thống giao dịch ổn định, tỷ lệ giữa Take profit và Stop loss thường là cố định. Trong trường hợp đó, bạn có thể sử dụng tỷ lệ Take profit: Stop loss là giá trị của R.

Việc xác định giá trị chính xác của W và R đòi hỏi sự phân tích kỹ lưỡng và cân nhắc các yếu tố trong giao dịch của bạn.

3. Ý nghĩa của công thức Kelly

Công thức Kelly, còn được gọi là Công thức Kelly Criterion, là một công cụ quản lý vốn được sử dụng trong các lĩnh vực đầu tư và giao dịch tài chính như Forex. Công thức này giúp các trader xác định tỷ lệ cược tối ưu để đặt vào mỗi giao dịch, nhằm tối đa hóa lợi nhuận dài hạn.

Ý nghĩa của công thức Kelly là đưa ra một phương pháp quản lý vốn khoa học và logic, giúp nhà giao dịch đánh giá tỷ lệ cược phù hợp dựa trên ước tính xác suất thắng và tỷ lệ lợi nhuận/rủi ro của giao dịch. Bằng cách tính toán giá trị K từ công thức Kelly, bạn có thể biết được phần trăm vốn nên đặt vào mỗi giao dịch để đạt được lợi nhuận tối đa.

Công thức Kelly có ý nghĩa quan trọng trong việc giúp người đầu tư kiểm soát rủi ro và tối ưu hóa quản lý vốn. Nó giúp ngăn chặn việc đặt quá nhiều vốn vào một giao dịch đơn lẻ và giảm thiểu rủi ro tiềm ẩn, đồng thời tận dụng cơ hội lợi nhuận trong lâu dài.

Tuy nhiên, cần lưu ý rằng công thức Kelly chỉ là một công cụ hỗ trợ và không đảm bảo thành công chắc chắn. Việc áp dụng công thức này đòi hỏi kiến thức và phân tích cẩn thận về thị trường, cũng như việc đánh giá chính xác các yếu tố liên quan đến giao dịch và quản lý rủi ro.

4. Cách áp dụng công thức Kelly trong giao dịch ngoại hối

Các nhà giao dịch trên thị trường họ sử dụng công thức Kelly như thế nào?

Họ sẽ áp dụng theo đúng nguyên tắc của công thức hay điều chỉnh lại sao cho phù hợp với từng loại thị trường và chỉ sử dụng kết quả của công thức này như một giá trị tham chiếu?

Một sự thật khá phũ phàng là chúng ta không thể nào xác định được xác suất chiến thắng thật sự của mình cũng như tỷ lệ lời/lỗ một cách chính xác nhất.

- Thứ nhất, xác suất chiến thắng ở thời điểm này sẽ khác thời điểm kia, tỷ lệ lời lỗ ở điều kiện thị trường bình thường sẽ khác so với lúc thị trường biến động.

- Thứ hai, cả xác suất win và tỷ lệ lời/lỗ đều là các giá trị trung bình, giá trị ước tính nên tất nhiên sẽ không thể phản ánh được một cách chính xác những giá trị thực và sẽ thay đổi dần theo thời gian.

- Thứ ba, từ một công thức chuyên sử dụng cho cá cược, cờ bạc, chuyển sang các thị trường tài chính, chắc chắn sẽ có sự sai số.

Chính vì thế, các trader thường sử dụng công thức Kelly như một giá trị tham chiếu, họ sẽ biến đổi giá trị này để phù hợp hơn với điều kiện của bản thân và thị trường. Nếu bạn đã tính toán cho mình được một tỷ lệ Kelly, bạn sẽ dễ dàng xây dựng được một đồ thị biểu diễn mối quan hệ giữa lợi nhuận và rủi ro trong dài hạn.

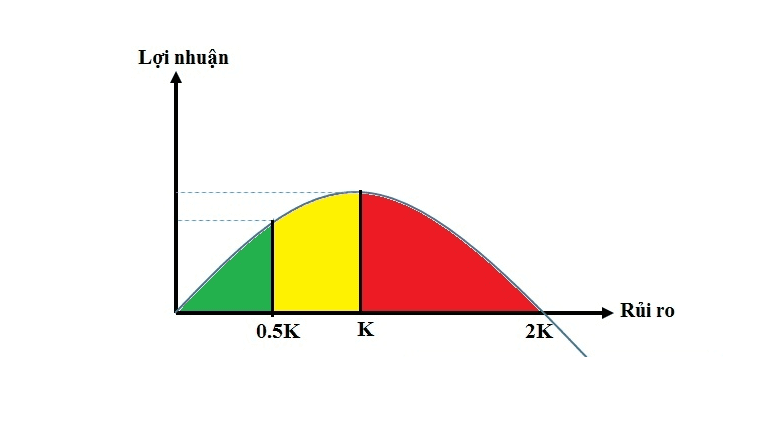

Đồ thị thường sẽ có hình dạng như sau:

Trên đồ thị, các bạn có thể chia thành 3 vùng được đánh dấu bằng 3 màu sắc khác nhau.

- Vùng từ 0 – 0.5K: đây được xem là vùng an toàn. An toàn không đồng nghĩa với không có rủi ro nhưng rủi ro sẽ thấp mà vẫn có thể đạt được một tỷ suất sinh lợi như mong muốn. 0.5K là một tỷ lệ tuyệt vời trong vùng an toàn này.

- Vùng từ 0.5K – K: được xem là vùng mạo hiểm. Nếu sử dụng tỷ lệ Kelly trong vùng này thì lợi nhuận của bạn đúng là sẽ được tối ưu nhất, đặc biệt là tại đúng tỷ lệ K, nhưng lợi nhuận không cao hơn là bao mà rủi ro lại tăng lên gấp đôi so với 0.5K (nhìn vào đồ thị các bạn sẽ dễ dàng nhận ra điều này).

- Vùng >K: Lợi nhuận tối ưu trong dài hạn giảm xuống, đồng thời rủi ro tăng cao nên vùng này được xem là vùng rủi ro cao nhất. Tỷ lệ Kelly tiêu chuẩn là 0.25, nhưng tùy vào mỗi người và tùy vào từng điều kiện thị trường mà mỗi trader sẽ có một tỷ lệ Kelly nhất định.

Như đã nói ở trên, một tỷ lệ Kelly tiêu chuẩn thường là 0.25 (25%), tỷ lệ này đối với một nhà giao dịch trung bình có xác suất win 50%, tỷ lệ lời/lỗ là 2:1 (lợi nhuận thu được ít nhất phải gấp đôi mức rủi ro gánh chịu). Nếu tỷ lệ Kelly của các bạn lớn hơn 0.25 thì cũng chỉ nên sử dụng 0.25 để hạn chế rủi ro.

5. Công thức Kelly trong giao dịch có hiệu quả không?

Công thức Kelly có thể được coi là một công cụ hữu ích trong quản lý rủi ro và đầu tư, tuy nhiên, hiệu quả của công thức này trong giao dịch có thể phụ thuộc vào nhiều yếu tố.

#1. Ưu điểm của công thức Kelly:

- Tối ưu hóa lợi nhuận: Công thức Kelly giúp xác định kích thước tối ưu của một khoản đầu tư dựa trên xác suất thành công và tỷ lệ lợi nhuận mong đợi. Điều này giúp tối ưu hóa lợi nhuận trong các giao dịch thành công.

- Quản lý rủi ro: Công thức Kelly giúp nhà đầu tư định rõ tỷ lệ rủi ro và giới hạn việc đặt cược với số tiền quá lớn, từ đó giảm nguy cơ mất mát đáng kể.

#2. Nhược điểm và giới hạn:

- Giả định xác suất không thay đổi: Công thức Kelly giả định rằng xác suất thành công và xác suất thất bại không thay đổi trong quá trình giao dịch, điều này không phản ánh chính xác sự biến đổi của thị trường và khó áp dụng trong thực tế.

- Không xem xét yếu tố thị trường: Công thức Kelly không xem xét các yếu tố như biến động thị trường, tâm lý nhà đầu tư và các yếu tố khác có thể ảnh hưởng đến kết quả giao dịch.

- Cần sự hiểu biết và kinh nghiệm: Để áp dụng công thức Kelly một cách hiệu quả, cần có kiến thức và kinh nghiệm về quản lý rủi ro, đầu tư và hiểu rõ các yếu tố liên quan.

Tóm lại, công thức Kelly có thể hữu ích trong giao dịch và quản lý rủi ro nếu được áp dụng đúng cách và kết hợp với hiểu biết và kinh nghiệm. Tuy nhiên, cần xem xét kỹ lưỡng và điều chỉnh công thức để phù hợp với từng tình huống cụ thể và yếu tố thị trường.

6. Kết luận

Như vậy trong bài viết này Sinvest đã giới thiệu và giải thích về công thức Kelly – một công cụ quan trọng trong quản lý rủi ro và đầu tư. Công thức Kelly giúp nhà đầu tư xác định kích thước tối ưu của một khoản đầu tư dựa trên xác suất thành công, tỷ lệ lợi nhuận mong đợi và tỷ lệ rủi ro thua lỗ.

Sử dụng công thức Kelly giúp các trader có khả năng quản lý rủi ro hiệu quả và tối ưu hóa lợi nhuận. Tuy nhiên, cần nhớ rằng công thức này có những giới hạn và giả định, và không thể áp dụng một cách tuyệt đối cho mọi tình huống.

Cảm ơn các trader đã theo dõi. Chúc các trader giao dịch thành công!

Câu hỏi thường gặp?

1. Công thức Kelly là gì?

Công thức Kelly là một công thức được phát triển bởi nhà toán học John L. Kelly Jr. nhằm xác định kích thước tối ưu của một khoản đầu tư dựa trên tỷ lệ rủi ro và khả năng sinh lời.

2. Lợi ích của việc sử dụng công thức Kelly là gì?

Sử dụng công thức Kelly giúp nhà đầu tư quản lý rủi ro và tối ưu hóa lợi nhuận trong các quyết định đầu tư. Nó có thể giúp xác định tỷ lệ kích thước đặt cược tối ưu để tối đa hóa lợi nhuận dựa trên xác suất thành công và tỷ lệ lợi nhuận mong đợi.

3. Công thức Kelly được áp dụng trong lĩnh vực nào?

Công thức Kelly có thể được áp dụng trong nhiều lĩnh vực, bao gồm đầu tư tài chính, cá cược thể thao, quản lý rủi ro trong doanh nghiệp, và nhiều lĩnh vực khác liên quan đến quyết định rủi ro và sinh lời.

Chào các bạn, tôi là Thặng Trương - một nhà giao dịch tham gia thị trường ngoại hối từ năm 2018. Hy vọng rằng tất cả các kiến thức và kinh nghiệm trong những năm qua tôi chia sẻ trên đây sẽ giúp ích được cho các bạn.

Cuối cùng: "Sự khác biệt duy nhất giữa một ngày tốt đẹp và một ngày tồi tệ nằm ở chính thái độ của bạn." Hãy luôn có một thái độ tích cực để bắt đầu một ngày tốt đẹp.

Chúc các bạn giao dịch thành công!