Cách tôi gồng lãi để mang về 5-7R (hoặc nhiều hơn) cho mỗi giao dịch

-

Minh Sơn

-

27/05/2024

- 0 Bình luận

Chào cuối tuần tất cả anh em nhé. Có chủ đề này khá hay xin được phục vụ anh em, đấy là chủ đề: GỒNG LÃI

Như một nhà hiền triết đã từng nói: Gồng lỗ là bản năng. Gồng lãi chính là bản lĩnh.

(Thực ra chả có nhà hiền triết nào cả, tôi chém gió thôi)

Gồng lỗ thì newbie làm rất giỏi. Gồng lãi thì có vẻ các trader lâu năm làm giỏi hơn.

Hôm trước có một member Đảo Trader đăng bài hỏi về cách: Làm sao để gồng lãi.

Đối với tôi thì gồng lãi chính là việc khó nhất trong trading vì nó đòi hỏi rất nhiều thứ. Và khi bạn có thể thực sự gồng lãi được rồi thì sự nghiệp trading của bạn chắc chắn sẽ bước sang một trang mới tươi sáng hơn.

Anh em thử nhớ lại những giao dịch của mình xem:

- Lệnh nào anh em quyết tâm gồng đến hơi thở cuối cùng thì nó quay về hit stop loss.

- Lệnh nào chốt non thì y như rằng nó lao một mạch đến TP.

Rõ ràng là có rất nhiều vấn đề ở đây. Tôi sẽ cùng với anh em tìm ra vấn đề và xử lý nó.

Đầu tiên, phải thống nhất với nhau rằng khi nói đến gồng lãi, chúng ta không nói về số tiền hay số pip, mà chúng ta nói về “số R” nhé.

Cho một số anh em chưa biết thì khi chúng ta dùng thông số Risk:Reward để đánh giá một giao dịch, chúng ta gọi mức risk đấy là 1R, hiểu nôm na thì việc gồng lãi là chúng ta bỏ ra 1 R (risk) để lấy về xR (reward).

Việc gồng lãi có cần thiết và thực sự quan trọng không?

Hẳn mọi người đều đã từng nghe câu nói này của cụ Soros:

Bạn đúng hay sai, điều đó không quan trọng, cái chính là bạn kiếm được bao nhiêu khi đúng và mất bao nhiêu khi sai.

Câu nói này của cụ Soros ngoài việc đề cao quản lý rủi ro thì nó còn dùng để nhấn mạnh vào việc kiểm soát tỷ lệ rủi ro và phần thưởng (Risk & Reward).

Gần đây mọi người đang bàn tán rần rần về một quỹ đầu tư có tên là Mulvaney, quỹ này hiện đang quản lý số vốn gần 500 triệu đô và lợi nhuận mà họ đạt được trong 3 tháng đầu năm là hơn 120%. Quá khủng khiếp.

Tại sao tôi nhắc đến quỹ Mulvaney này? Bởi vì họ có một điều đặc biệt đấy là quỹ này có 80% số lệnh là LỆNH LỖ. Anh em không nghe nhầm đâu, 80% số lệnh là lỗ đấy ạ.

Vậy bí quyết của họ là gì? Hẳn anh em cũng đều đoán được, đó là KHI THẮNG, HỌ THẮNG RẤT LỚN.

Đây cũng chính là cách mà tôi đang giao dịch.

=====

Vậy lý do tại sao anh em không gồng lãi được??

Từ kinh nghiệm của bản thân trong việc chốt non, cho đến việc gồng lệnh sai cách, cho đến việc gồng lệnh đúng cách ở hiện tại, tôi rút ra được 3 vấn đề khiến anh em không gồng lãi được như sau:

Thứ nhất: về hệ thống giao dịch

Do anh em chưa thực sự hiểu và tin tưởng vào hệ thống giao dịch của mình.

Ví dụ: ban đầu anh em phân tích lệnh Vàng với tỉ lệ RR 1:3 chẳng hạn. Nhưng khi giá mới chạy được 1R, tức là bằng khoảng SL của anh em và nó đang nằm ở ngay vùng cản, vậy là anh em quyết định chốt sớm vì sợ giá sẽ quay đầu ở ngay vùng cản đấy. Vậy thì lấy đâu ra TP 3R như đã phân tích từ đầu.

Thực ra nỗi sợ của anh em là vô cùng bình thường và…có căn cứ. Bởi vì giá có khả năng sẽ phản ứng ở vùng cản là điều đương nhiên.

Để xử lý vấn đề này, khi phân tích một kèo (deal), anh em cần nhận định rõ các yếu tố cần thiết như sau:

- Hướng vào lệnh của mình là thuận xu hướng hay ngược xu hướng

- Các vùng cản nằm ở đâu

- Sẵn sàng với các kịch bản “Nếu – Thì”. Ví dụ:Nếu diễn biến giá như thế này thì mình sẽ xử lý như thế nào.

Nếu giá đi như thế này thì cấu trúc có thay đổi không…bla bla

Quay lại với ví dụ trên, cụ thể, anh em cần nhận biết vùng cản ở 1R đó ngay từ đầu trước khi vào lệnh. Khi giá chạy đến đó, anh em cần xác định trước rằng “rất có thể nó sẽ phản ứng, vì đó là một vùng cản”, nhưng việc nó phản ứng ở đó chỉ hình thành một nhịp hồi để chạy tiếp hay nó “manh nha” đảo chiều.

Nói tóm lại, anh em cần có lý do xác đáng để vào lệnh và có niềm tin vững chắc với cái lý do xác đáng đó để giữ lệnh.

Việc cắt lệnh sớm hơn so với phân tích ban đầu tại vùng cản có thể giúp anh em “chốt non” và có tiền ngay, nhưng nó sẽ làm anh em tiếc hùi hụi nếu như sau đó giá tiếp tục chạy đúng hướng.

Và cái nguy hiểm nhất của việc thường xuyên chốt non chính là anh em sẽ không tận dụng được cái lợi thế của tỉ lệ RR để đạt được kết quả tốt trong dài hạn.

Thứ 2: về tâm lý giao dịch

Vấn đề tâm lý là vấn đề muôn thuở mà có lẽ tôi phải viết nó thành một series mới đủ. Nên trong phạm vi bài viết này, tôi sẽ chỉ nói ngắn gọn thôi.

Tôi biết rằng rất nhiều anh em cũng giống như tôi, đều từng nghĩ ra phương pháp giao dịch của mình, rất tâm đắc với nó, nhưng khi gặp một chuỗi thua lỗ liên tiếp thì bỗng nhiên thấy mông lung vãi chưởng, mất hẳn niềm tin vào hệ thống giao dịch và mất luôn cả niềm tin vào bản thân mình.

Những lệnh thua liên tiếp hoặc những lệnh thua mà anh em đã có một “set up” đẹp nhất luôn khiến tâm lý của anh em bị chờn, rén và thiếu tự tin cho những lệnh sau.

Bật mí với anh em, tôi cũng vừa trải qua một chuỗi 9 lệnh liên tiếp chỉ có hòa và thua nhưng chỉ 2 deal win đã đủ để giúp tôi có lãi.

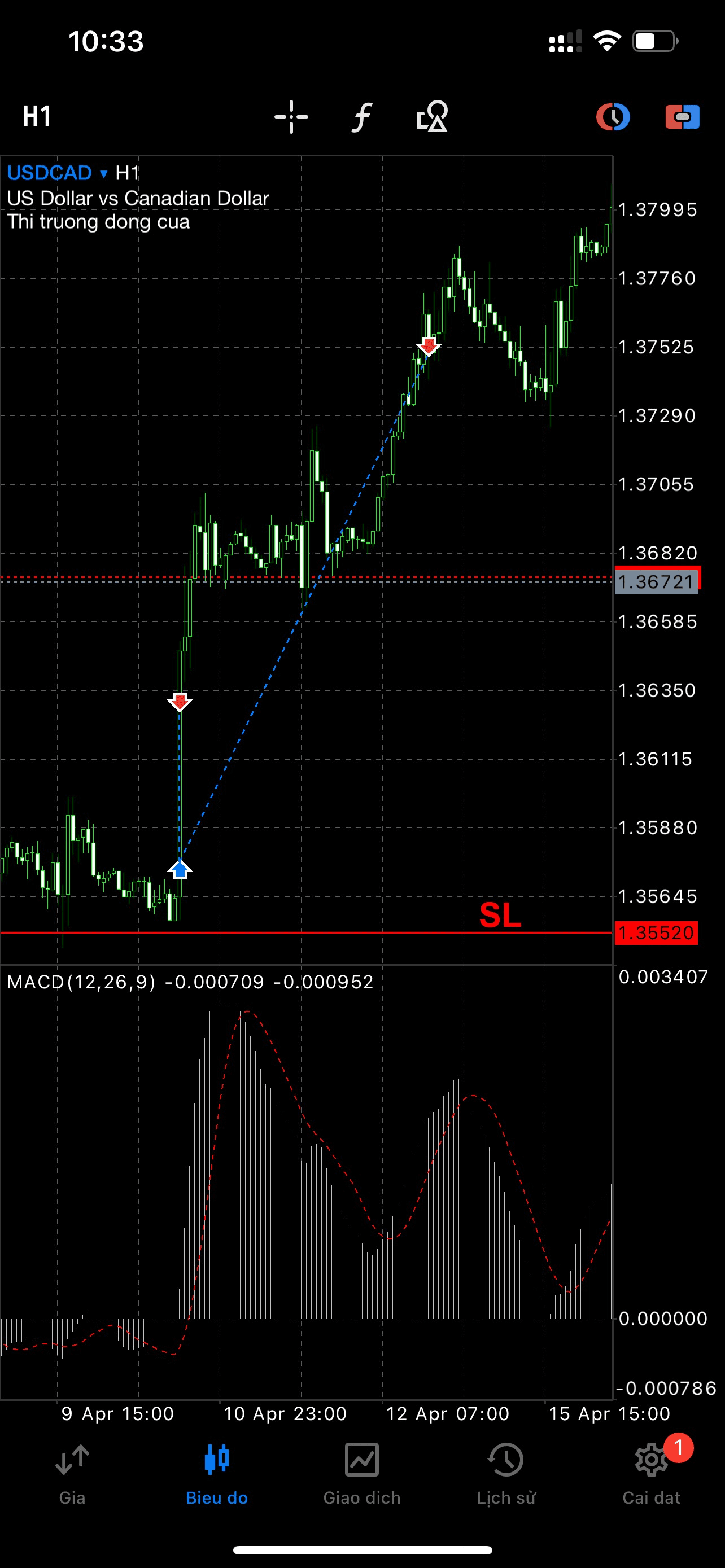

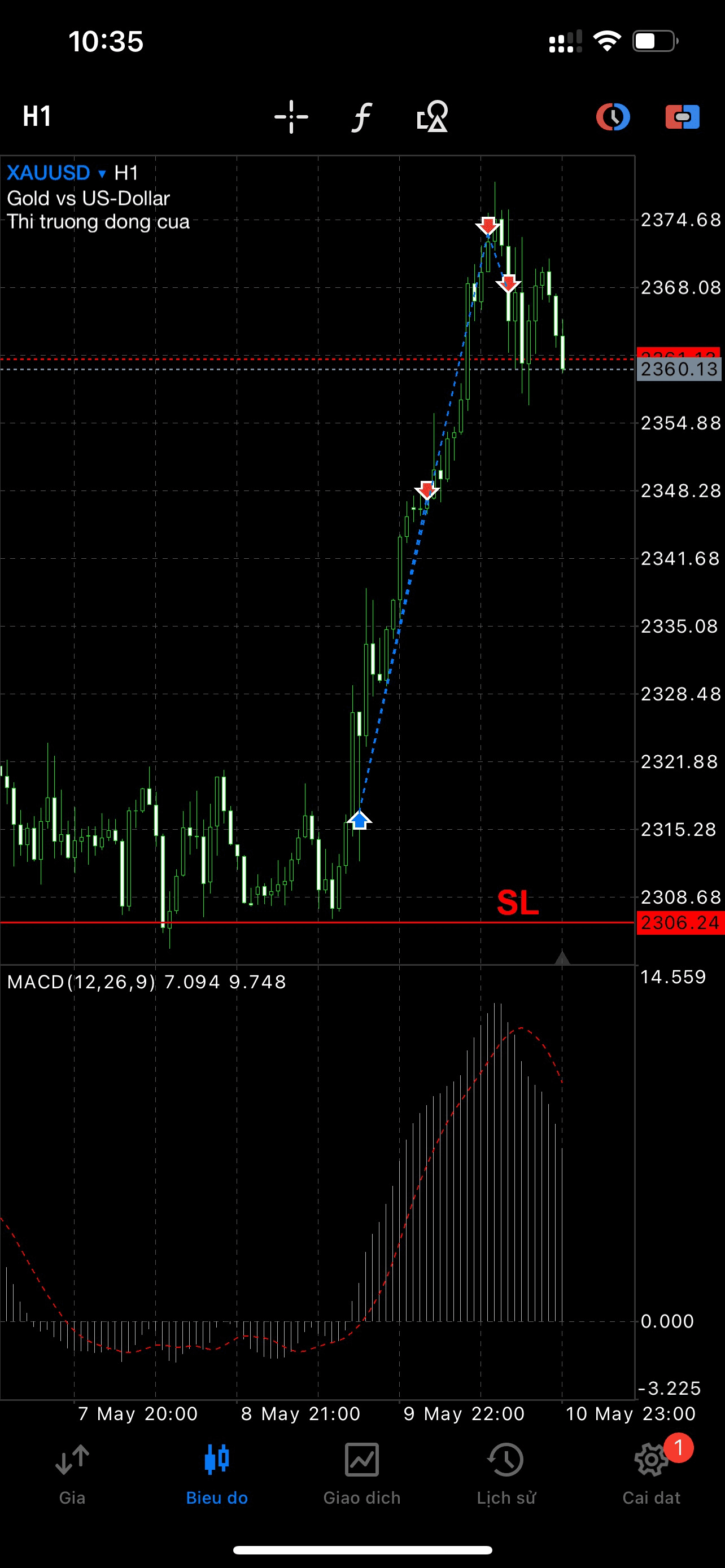

Anh em có thể xem ảnh ở dưới:

- Lệnh USD/CAD: tôi chốt 1 nửa ở 2R, nửa còn lại ở 7R (+185 pip)

- Lệnh Vàng: tôi chốt một nửa ở 3R, nửa còn lại ở ~5.5R (+570 pip)

Việc gặp một chuỗi lệnh thua liên tiếp 5 lệnh, 10 lệnh, thậm chí nhiều hơn nữa là điều vô cùng bình thường mà tôi chắc chắn rằng ai cũng đã từng hoặc sẽ gặp phải. Tôi cũng thế, chẳng khác gì anh em cả. Vấn đề là cách mà chúng ta vượt qua chuỗi thua lỗ đó là như thế nào thôi (tôi sẽ có một bài viết chia sẻ về vấn đề này).

Vì thế, đừng vội mất niềm tin vào hệ thống của mình, và càng không nên mất niềm tin vào chính mình. Việc cần làm lúc đấy chỉ là nghỉ ngơi một chút, bình tâm lại và chờ đợi những cơ hội khác.

Thứ 3: về quản lý vốn

Với tôi thì đây luôn là một trong những yếu tố quan trọng nhất. Ở trên tôi vừa mới nhắc đến việc tôi có chuỗi 9 lệnh liên tiếp chỉ hòa và thua.

Bật mí cho anh em thêm một điều nữa, đấy là 9 lệnh thua và hòa liên tiếp đó là trong một tài khoản quỹ của tôi.

Nhưng tài khoản của tôi vẫn ổn và vẫn đang có lãi.

Thứ duy nhất cứu được tôi lúc đó chính là QUẢN LÝ VỐN. Và đó cũng là điều mà tôi luôn tự tin nhất.

Cụ Peter Lynch cũng đã từng nói:

Trong đầu tư, nếu bạn thực sự giỏi, bạn cũng chỉ có 60% cơ hội chiến thắng. Bạn không bao giờ có thể đúng 9 trên 10 lần cả.

Lệnh tiếp theo tôi sẽ win or loss? Tôi không thể nào biết trước được. Vậy tại sao tôi phải đặt cược một cú lớn cứ như thể tôi biết chắc chắn mình sẽ thắng?

Tương tự như việc tung đầu xu, kể cả bạn đã tung vào mặt ngửa 10 lần liên tiếp, thì kết quả của lần thứ 11 vẫn là một đáp án 50-50, bạn hoàn toàn có thể tung vào mặt ngửa 1 lần nữa.

Một trader có hệ thống giao dịch tốt đến đâu, tâm lý giao dịch lỳ lợm đến thế nào đi chăng nữa mà không QUẢN LÝ VỐN thật tốt thì cuối cùng họ cũng sẽ thua cuộc mà thôi.

=====

Cuối cùng, tôi phải khẳng định lại một lần nữa đấy là “Ai cũng sẽ phải dính chuỗi thua lỗ liên tiếp”. Chẳng có bất kỳ ngoại lệ nào đối với một newbie hay một pro trader về chuỗi lệnh thua liên tiếp cả.

Trong thế giới đầy rẫy rủi ro của thị trường tài chính nói chung và trading nói riêng, việc gồng lãi đòi hỏi sự bản lĩnh và kiên nhẫn khủng khiếp.

Nhưng thật may rằng những điều này hoàn toàn có thể rèn luyện được.

Như một nhà hiền triết nào đó đã từng nói:

Hãy lấy vợ đi. Nếu đó là lựa chọn đúng, thì bạn sẽ có một cuộc sống hạnh phúc. Còn nếu sai? Thì bạn sẽ trở thành một triết gia.

Anh em thấy đấy, không phải mọi triết gia sinh ra đã là một triết gia, mà quan trọng chính là họ học được từ những sai lầm của mình và tiến bộ từ chính những sai lầm đó.

Tác giả: Minh Sơn

Chào bạn, tôi là Sơn. Tôi là một trader và là một nhà đầu tư chuyên nghiệp.

Tôi được cộng đồng biết đến nhiều hơn sau khi đạt giải nhì trong cuộc thi Vietnam Trading Challenge 2020.

Chúng ta đều hiểu rằng, trading là một hành trình dài không có hồi kết. Tôi đã đến với thị trường ngoại hối từ cuối 2015, và sau hơn 7 năm tồn tại trên thị trường này, tôi vẫn luôn cố gắng không ngừng học hỏi để có thể trở nên hoàn thiện hơn mỗi ngày.

Rất vui nếu có thể chia sẻ những kiến thức và kinh nghiệm mà tôi đã tích lũy được trong suốt những năm qua đến bạn.